Pemanfaatan bidang ilmu statistika sangat diperlukan dalam berbagai bidang dalam menentukan suatu kebijakan untuk masa-masa mendatang, seperti pada bidang ekonomi, sosial, teknologi, bahkan kesehatan.

Penerapan ilmu statistika dapat digunakan dalam melakukan peramalan dengan metode analisis runtun waktu. Analisis ini memodelkan data time series dan meramalkan nilainya pada masa mendatang menggunakan data histioris (masa lampau).

Salah satu pemodelan yang dapat digunakan untuk memodelkan data time series adalah model Autoregressive Integrated Moving Averange (ARIMA). Model ARIMA adalah model yang mengabaikan independensi variabel dalam membuat peramalan dan mengansumsikan bahwa data stationer.

ARIMA sangat baik dalam ketepatan peramalan jangka pendek, tetapi kurang tepat dalam peramalan jangka panjang. Model ARIMA merupakan gabungan dari model Autoregressive (AR) dan model Moving Average (MA).

Perusahaan asuransi memiliki peran penting dalam perekonomian Indonesia dan pertumbuhannya yang pesat dapat dilihat dari peningkatan penggunaan jasa asuransi oleh masyarakat.

Salah satu indikator penting dalam mengevaluasi pertumbuhan perusahaan asuransi adalah melalui ukuran besar aset yang dimiliki. Namun, saat ini industri asuransi Indonesia sendiri masih didominasi oleh asuransi jiwa.

Industri asuransi umum Indonesia tergolong masih underdeveloped dengan tingkat penetrasi dan densitas yang masih rendah dan tingkat kesadaran masyarakat terhadap produk-produk asuransi umum masih sangat rendah baik dari tingkat pengumpulan premi dan jumlah premi yang dikeluarkan, padahal potensi marketnya yang masih bisa untuk dikembangkan.

Penelitian ini bertujuan untuk forecasting (memprediksi) nilai aset perusahaan asuransi baik nilai aset asuransi jiwa maupun nilai aset asuransi umum untuk periode Januari 2023 hingga April 2023 dan menilik bagaimana perkembangan Asuransi Umum di Indonesia melalui nilai asetnya dalam beberapa periode kedepan untuk melihat ketertarikan masyarakat sampai saat ini dalam asuransi umum.

Forecasting nilai aset perusahaan asuransi menggunakan data di masa lampau dan di masa kini dari Januari 2018 hingga April 2023.

Untuk menganalisisnya kita akan melakukan langkah-langkah: Uji Stasioneritas, Pembedaan (differencing), Identifikasi Model, Overfitting Model, Uji Diagnosis, dan Peramalan.

Uji Stasioneritas dilakukan dengan menggunakan bantuan Tes Dicky Fuller. Dalam hal ini, analisis antara Asuransi Jiwa dengan Asuransi Umum dibedakan.

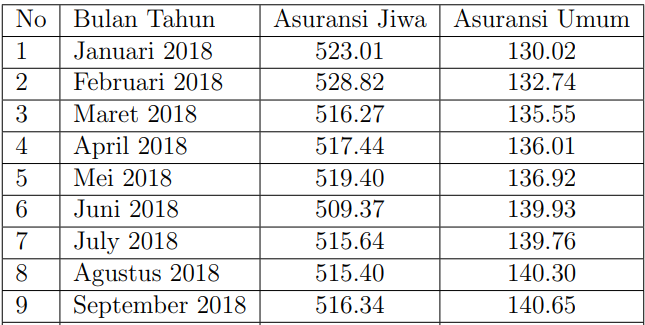

Berikut adalah sebegian data awal yang kami gunakan:

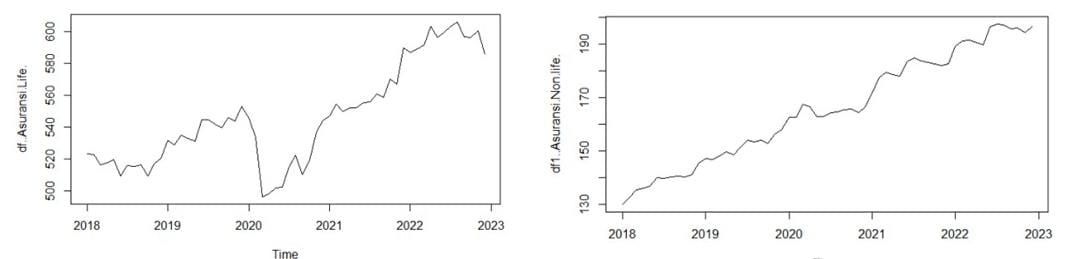

Plot Data

Dari kedua plot di atas didapatkan masih terdapat tren, yang mana dalam analisis ARIMA, tren dan musiman harus dihilangkan agar menjadi data yang stasioner.

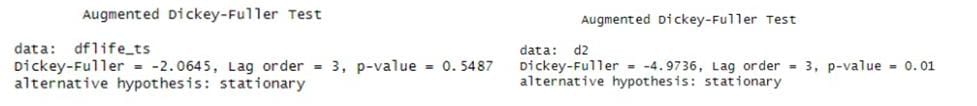

Uji Stasioner

1. Asuransi Jiwa

Dari hasil analisis menggunakan Rstudio di atas, didapatkan bahwa data Asuransi Jiwa harus di differencing sebanyak 2 kali untuk stasioner dan memenuhi nilai p-value = 0.01 yang menunjukkan bahwa p-value < α = 0.05.

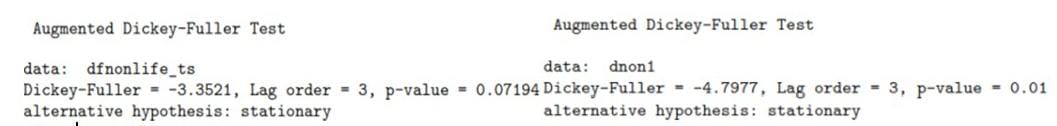

2. Asuransi Umum

Berbeda dengan hasil dari Asuransi Jiwa, asuransi hanya diperlukan satu kali differencing untuk mendapatkan hasil yang stasioner.

Identifikasi Model ARIMA

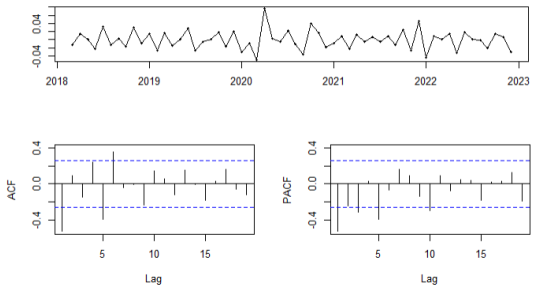

1. Asuransi Jiwa

Berdasarkan plot ACF dan PACF data aset perusahaan asuransi jiwa di atas, kita dapat mengambil kesimpulan bahwa nilai dari orde p = 3, d = 2, dan q = 1.

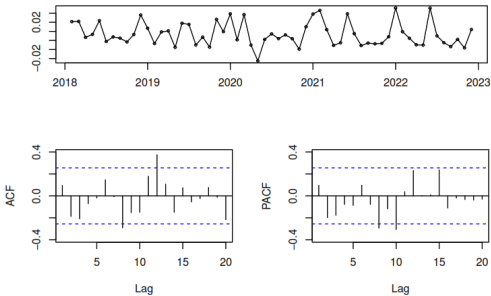

2. Asuransi Umum

Berdasarkan plot ACF dan PACF data aset perusahaan asuransi jiwa di atas, kita dapat mengambil kesimpulan bahwa nilai dari orde p = 8, d = 1, dan q = 8.

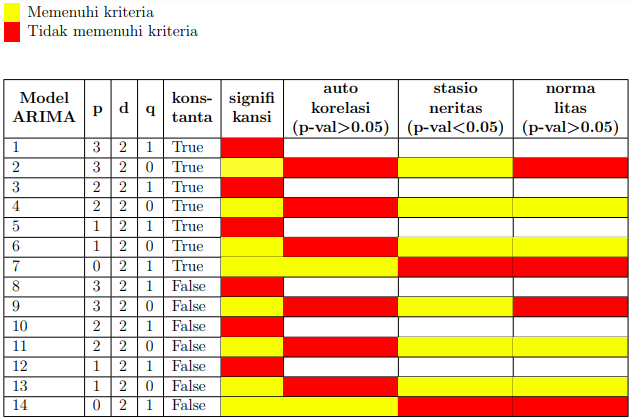

Overfitting Model: Uji Signifikansi Model dan Diagnostic Checking

Model yang baik adalah model dengan signifikansi model dengan p-value < α, uji autokorelasi resiualnya memiliki p-value > α, uji stasioneritas residualnya memiliki p-value < α, dan uji normalitas residualnya memiliki p-value > α.

1. Asuransi Jiwa

Berdasarkan diagnostic checking di atas, tidak ditemukan model yang memenuhi semua asumsi yang disyaratkan. Oleh karena itu, kita akan mencari model terbaik menggunakan test AIC, BIC, Loglik, untuk model yang signifikan, yaitu arima2, arima4, arima6, arima7, arima9, arima11, arima13, dan arima14.

2. Asuransi Umum

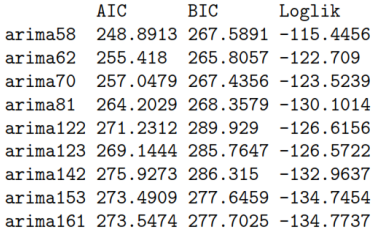

Karena dari model ARIMA (8,1,8) menghasilkan lebih dari 150 model, maka untuk mempersingkat jawaban, telah dikalkulasi menggunakan Rprogram, didapatkan untuk model yang memenuhi kriteria diagnostic checking di atas dan akan dibawa ke tes AIC, BIC, Loglik adalah arima58, arima62, arima70, arima81, arima122, arima123, arima142, arima153, dan arima161.

Model Terbaik

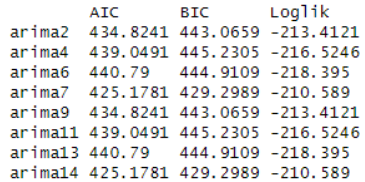

Dalam menentukan model yang terbaik, nilai AIC harus terkecil, BIC harus terkecil, dan Loglik harus terbesar dari model lainnya.

1. Asuransi Jiwa

Dapat diambil kesimpulan bahwa model terbaik adalah model arima7 dengan model (0,2,1) dengan konstanta dan arima14 dengan model (0,2,1) tanpa konstanta.

2. Asuransi Umum

Dapat diambil kesimpulan bahwa model terbaik adalah model arima58 dengan model (2,1,5) dengan konstanta.

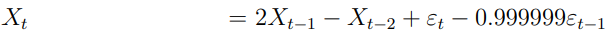

Model Hasil Terbaik

1. Asuransi Jiwa

2. Asuransi Umum

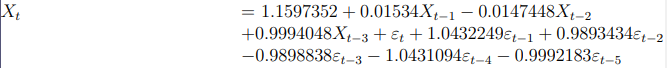

Forecasting

Kesimpulan

Dari data oleh yang kami peroleh, didapatkan bahwa secara umum untuk kedua jenis asuransi Life maupun Non-Life mengalami kenaikan dalam jangka panjang dan berubah secara fluktuatif dalam interval singkat.

Dengan besar nilai perubahan aset yang cukup jauh antara Asuransi Jiwa dan Asuransi Umum. Seperti yang dapat dilihat pada grafik hasil forecast di atas, didapatkan untuk Asuransi Jiwa akan terus mengalami kenaikan di periode-periode berikutnya.

Maka dapat diprediksi bahwa untuk periode ke depan, aset perusahaan asuransi jiwa akan terus meningkat atau menunjukkan tren positif, juga pertumbuhan asuransi di Indonesia akan terus meningkat seiring berjalannya waktu.

Mengenai Asuransi Umum, nilai forecast sudah semakin naik dari periode-periode sebelumnya walaupun nilainya masih sedikit terjadi fluktuasi dan jauh dengan Asuransi Jiwa.

Hal ini mengindikasikan bahwa masyarakat akan semakin sadar akan pentingnya produk Asuransi Umum di Indonesia dan harapannya industri asuransi di Indonesia akan semakin berkembang.

Untuk menaikkan aset dalam perusahaan asuransi, ruang lingkup usaha Asuransi Umum juga dapat melakukan perluasan usaha pada kegiatan usaha PAYDI (Produk Asuransi yang Dikaitkan dengan Investasi), asuransi kredit, dan/atau kegiatan usaha lain berdasarkan penugasan dari pemerintah, juga melakukan pengklasifikasian Asuransi Umum menjadi dua jenis yakni personal lines (untuk meng-cover kebutuhan individual) dan commercial lines (untuk meng-cover keperluan bisnis).

Link untuk Mengakses Hasil Analisis Kami:

https://drive.google.com/file/d/13g2xibeLlS2mdxuWdEnaLbmBQGf0_Cjv/view?usp=sharing

Penulis:

1. Feronika Meidina Rizky Utami

2. Reza Oktafian Rahman

3. Rita Setiawati

4. Muhammad Naufal Nazar

5. Dwi Cahyo Putra

Mahasiswa Ilmu Aktuaria Universitas Gadjah Mada

Editor: Ika Ayuni Lestari

Bahasa: Rahmat Al Kafi